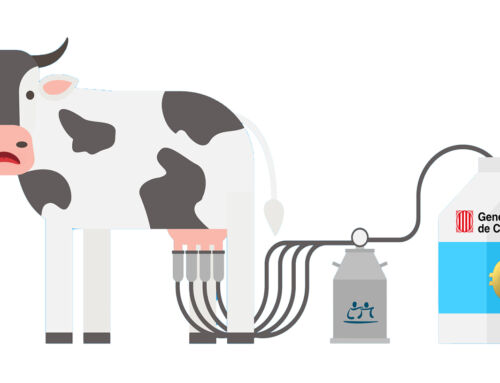

Nuevo método de valoración mínima de inmuebles que afectará al cálculo de varios impuestos.

Afectará al cálculo de los impuestos de Transmisiones Patrimoniales (ITP), de Sucesiones y Donaciones (ISD) y sobre el Impuesto del Patrimonio (IP).

La Ley 11/2021, de 9 de julio de medidas de prevención y lucha contra el fraude fiscal, conllevó muchas novedades y modificaciones relevantes en materia fiscal, tal y como ya hemos ido comentando en ciertos artículos de nuestro blog desde su aprobación. En esta ocasión, queremos profundizar en el nuevo Valor de Referencia de Catastro. Un valor que servirá de base imponible del Impuesto de Transmisiones y Actos jurídicos Documentados, y del Impuesto de Sucesiones y Donaciones. Tendrá afectación también, en el Impuesto sobre el Patrimonio, en las operaciones de adquisición de forma onerosa o gratuita de inmuebles.

La entrada en vigor se producirá a partir del 1 de enero de 2022, y dicho valor pasará a sustituir al Valor Real, el precio efectivo de la compraventa, a efectos de calcular estos tributos, es decir, se usará como base imponible de cálculo de los impuestos (ISD y ITP). El valor será determinado por la Dirección General del Catastro (DGC), y se actualizará año a año en función de las características catastrales de cada inmueble, y con previo análisis de los precios de las compraventas de inmuebles realizadas ante notario. Anualmente, la DGC publicará un mapa de valores y aprobará una resolución con los elementos precisos para la determinación del Valor de Referencia, que podrá consultarse en la web del Catastro.

A efectos del Impuesto sobre el Patrimonio, se ha modificado el artículo 10.1 de la Ley 19/1991 del Impuesto sobre el Patrimonio, por lo que el Valor de Referencia afectará a los inmuebles adquiridos a partir del 1 de enero de 2022. En ningún caso afectará al patrimonio preexistente, es decir, que los elementos que ya estaban en el patrimonio del contribuyente antes del 1 de enero de 2022 no deberán tener en cuenta para su valoración el nuevo Valor de Referencia.

Se detallan a continuación algunas precisiones al respecto de este nuevo valor mínimo a efectos de tributación:

- El valor de la compraventa seguirá siendo la Base Imponible de los impuestos afectados, en el caso que sea superior al Valor de Referencia, o en caso de ausencia de este valor en la web del Catastro.

- Es un valor distinto al valor Catastral, es por ello que el Valor de Referencia no afecta a impuestos como el IBI, que tiene por Base Imponible el Valor Catastral.

- Cuando el Valor de Referencia sirva de Base Imponible de los impuestos mencionados, podrá ser impugnado ante la Administración Tributaria correspondiente, solicitando la rectificación de la autoliquidación presentada o también recurriendo la liquidación practicada por la Administración. Deberá ser el contribuyente el que deberá probar y demostrar que dicho valor es superior al valor de mercado del inmueble, valiéndose cualquier medio de prueba admitido en Derecho.

- Durante los primeros 20 días de diciembre, se publicarán en el Boletín Oficial del Estado los valores de referencia de cada inmueble y los titulares catastrales podrán conocer los elementos que se han aplicado en la determinación del valor de referencia de sus inmuebles.

Esta modificación legal, puede obligar al contribuyente a tributar por un valor superior al precio pagado y pactado en la compraventa del inmueble, además de recaer en él la justificación probatoria. Es por ello, que dicha novedad puede considerarse como un aumento encubierto de impuestos, además de una posible vulneración del principio de capacidad económica al ser la Administración la que impone el precio de los inmuebles a efectos tributarios.

Deja tu comentario