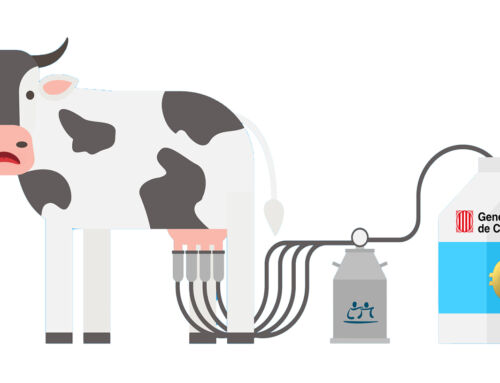

No cumplir la obligación de presentar el Modelo 720 puede suponer sanciones totalmente desproporcionadas.

Al Gobierno Español parece no importarle las presiones de la Unión Europea para que rebaje las sanciones. Estamos hablando de un modelo cuyas sanciones pueden superar el 150% de la cuota no declarada.

¿Quiénes están obligados a declarar?

Las personas físicas o jurídicas residentes en territorio español, los establecimientos permanentes en dicho territorio de personas o entidades no residentes, así como las entidades a que se refiere el artículo 35.4 de la Ley General Tributaria (herencias yacentes, comunidades de bienes, etc.

La obligación de declarar comprende no solo los casos en los que se ostenta la titularidad jurídica de los bienes o derechos ubicados en el extranjero, sino también aquellos en que se es titular real. En concreto los que tengan la condición de representantes, apoderados o beneficiarios.

¿Sobre qué bienes existe la obligación de informar?

Respecto a los siguientes conjuntos de activos/bienes siempre que el valor total de cada uno de los bloques de activos individualmente considerados, supere la cifra de 50.000 euros a fecha 31 de diciembre de 2016.

- Cuentas corrientes, de ahorro, imposiciones, situadas en el extranjero sobre las que se ostente la condición de titular, representante, autorizado, beneficiario o sobre los cuales se tengan poderes de disposición.

- Valores, derechos, rentas y seguros depositados, gestionados u obtenidos en el extranjero.

- Inmuebles y derechos sobre los mismos situados en el extranjero sobre los que se tenga la condición de titular.

Si se presentó en el 2014 y 2015, ¿debo presentarlo en 2016?

Todo aquel que hubiera presentado el modelo en ejercicios anteriores, estará obligado a presentarlo si en el ejercicio 2016 cualquiera de los tres diferentes bloques de información mencionados hubiese experimentado un incremento superior a 20.000 euros respecto a la última declaración presentada. También si se hubiera dejado de estar en posesión de los bienes por los que se tuvo la obligación de presentar la declaración en ejercicios anteriores.

Sanciones muy elevadas por no declarar o hacerlo fuera de plazo. Futuro del Modelo 720.

La sanción por no presentar la declaración o hacerlo con errores u omisiones es de 5.000 euros por dato o grupo de datos, con un mínimo de 10.000 euros por grupo de bienes. La sanción por presentarla fuera de plazo es de 100 euros por dato con un mínimo de 1.500 euros por cada grupo.

Además de esta sanción, la normativa establece las consecuencias de no haber informado o hacerlo fuera de plazo, y es que Hacienda puede llegar a considerar que los bienes en el extranjero son ganancia patrimonial no justificada lo que puede suponer una cuota en el Impuesto sobre la Renta de hasta un 56% sobre su valor, más una sanción adicional del 150% sobre dicha cuota.

Es por este motivo, que se han interpuesto múltiples denuncias ante la Comisión Europea argumentando que el régimen sancionador previsto es muy duro y que supone un obstáculo y una restricción a la libre circulación de las personas establecida en el artículo 21 del Tratado de Funcionamiento de la Unión Europea y a la libre circulación de capitales garantizada por el artículo 63.

Recientemente la Comisión Europea ha informado sobre las conclusiones de su investigación señalando que hay dos aspectos del modelo 720 que pueden vulnerar el derecho de la Unión Europea: el desproporcionado régimen sancionador y la imputación como ganancias de patrimonio no justificadas de los activos no declarados en plazo sin posibilidad de alegar prescripción.

Ahora bien, ello no implica la derogación automática de la normativa denunciada, la cual sigue vigente.

Deja tu comentario