L’Agència Tributària sempre ha posat el focus en la valoració dels serveis que un soci presta a una societat professional amb la qual té vinculació.

El motiu de les revisions no és un altre que evitar que els honoraris percebuts per un soci professional siguin notòriament inferiors als rendiments de l’entitat en la qual presta de manera personal els seus serveis. Sent així, els beneficis tributen en la societat i són retinguts per aquesta, sense tributar en seu del soci. En altres ocasions, la societat es fa càrrec de despeses personals del soci.

Una societat professional és aquella l’objecte social de la qual és l’exercici d’una activitat professional. És a dir, aquelles per a les quals es requereix acreditar prèviament que els seus membres estan en possessió d’una titulació universitària oficial, o titulació professional i inscripció en el Col·legi Professional corresponent com per exemple advocats, arquitectes, metges, etcètera.

L’article 18 de la Llei de l’Impost sobre Societats, d’ara endavant LIS, estableix què es considera persones o entitats vinculades. Entre altres supòsits, són vinculades una entitat i un soci amb una participació igual o superior al 25%.

L’apartat 6 del mateix article estableix una sort de “port segur”, que, complint-se, es dona per bona la valoració de l’operació vinculada, sense que procedeixi cap ajust. A saber:

- Que més del 75% dels ingressos de la societat procedeixin d’exercici d’activitats professionals i compti amb els mitjans materials i humans adequats per al desenvolupament de l’activitat.

- Que la quantia de les retribucions corresponents a la totalitat dels socis-professionals per la prestació de serveis a l’entitat no sigui inferior al 75 per cent del resultat previ a la deducció de les retribucions corresponents a la totalitat dels socis-professionals per la prestació dels seus serveis.

- Que la quantia de les retribucions corresponents a cadascun dels socis-professionals compleixin els següents requisits:

- Si hi ha treballadors amb funcions anàlogues als socis, la retribució individual d’aquests socis no ha de ser inferior a 1,5 vegades el salari mitjà d’aquests treballadors.

- Si no hi ha empleats, aquesta retribució no pot ser inferior a 5 vegades l’IPREM, que per a l’exercici 2024 és de 8.400€ anuals.

Ara bé, perquè aquesta presumpció de valoració tingui efecte és necessari que la societat compti amb els mitjans materials i humans adequats per al desenvolupament de l’activitat professional, com s’indica en el punt primer.

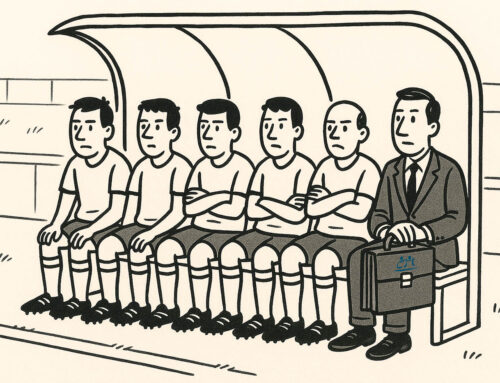

Si la societat no disposa d’una estructura mínima material o personal, l’Administració Tributària pot considerar que es tracta d’una societat interposada creada per a minimitzar el pagament d’impostos. En aquest cas no opera l’anomenada regla de port segur, i l’Administració Tributària podria atribuir la totalitat de la facturació al soci.

Leave A Comment