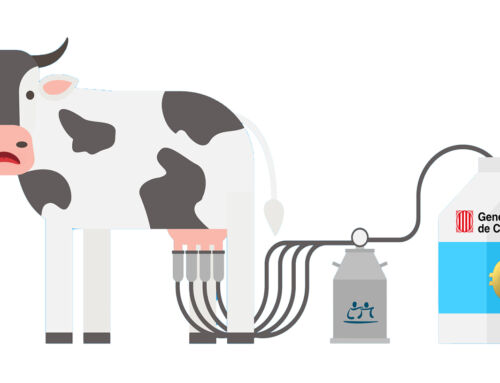

Els plans de pensions i altres productes de previsió social poden suposar un estalvi considerable a la nostra declaració de la Renda.

Cal assenyalar que aquest tipus de productes financers a diferència de la resta, al moment del rescat no tributen a la base de l’estalvi, sinó a la base general on la tributació és major. És important diferenciar entre les aportacions realitzades, que es dedueixen de la base imposable i el seu rescat que tributa com a renda del treball.

Les aportacions efectuades a plans de pensions són deduïbles a la base imposable general, per la qual cosa la quantitat que deixarem de tributar en presentar la declaració dependrà del nostre tipus impositiu marginal. Per exemple, per a una aportació d’1.000 euros l’estalvi serà de 200 euros per als contribuents que tinguin un tipus del 20% i de 450 pels qui tinguin el 45%.

Podran reduir la base imposable general les aportacions i contribucions als següents sistemes de previsió social:

- Planes de pensions.

- Mutualitats de previsió social.

- Planes de previsió assegurats.

- Planes de previsió social empresarial.

- Cosines satisfetes a assegurances privades que cobreixin exclusivament el risc de dependència severa o gran dependència. Des de l’exercici 2013 també donaran dret a reducció les contribucions empresarials a assegurances col·lectives de dependència, efectuades d’acord amb el que es disposa en la disposició addicional primera del text refós de la llei de regulació de plans i fons de pensions. Com a prenedor figurarà exclusivament l’empresa i la condició d’assegurat i beneficiari correspondrà al treballador.

El límit fiscal conjunt de reducció per aportacions i contribucions imputades pel promotor als comentats sistemes de previsió social, inclosos, si escau, els excessos pendents de reduir, procedents dels cinc exercicis anteriors, està constituït per la menor de les quantitats següents:

- El 30% de la suma dels percebuts individualment en l’exercici.

- 8.000 euros anuals. A més, 5.000 euros anuals per a les cosines a assegurances col·lectives de dependència satisfetes per l’empresa.

La contingència del rescat es produeix al moment de la jubilació o en altres supòsits extraordinaris com pot ser la invalidesa laboral, atur, dependència severa o gran dependència, malaltia greu o mort del participi.

Al moment del rescat, es pot retirar els diners en forma de capital o de renda i tributa com a rendiments del treball subjectes a retenció. La quantitat corresponent a les aportacions realitzades amb anterioritat al 2006 gaudeix d’una reducció del 40% si es rescaten en forma de capital, encara que existeixen uns límits temporals perquè el contribuent es beneficiï de la mateixa.

Per minimitzar l’impacte fiscal convé plantejar-se quan i com ens convé rescatar els diners, per la qual cosa un bon assessorament és primordial.

Leave A Comment