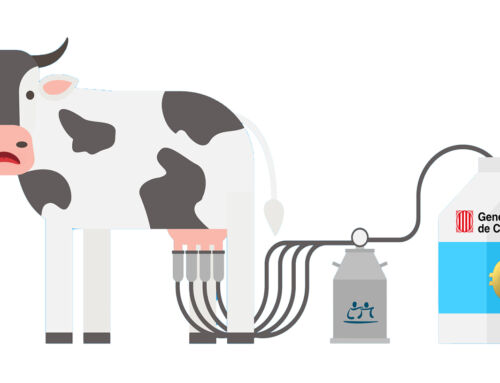

No complir l’obligació de presentar el Model 720 pot suposar sancions totalment desproporcionades.

Al Govern Español sembla no importar-li les pressions de la Unió Europea perquè rebaixi les sancions. Estem parlant d’un model les sancions del qual poden superar el 150% de la quota no declarada.

Qui estan obligats a declarar?

Les persones físiques o jurídiques residents en territori espanyol, els establiments permanents en aquest territori de persones o entitats no residents, així com les entitats a què es refereix l’article 35.4 de la Llei General Tributària (herències jacents, comunitats de béns, etc.

L’obligació de declarar comprèn no solament els casos en els quals s’ostenta la titularitat jurídica dels béns o drets situats a l’estranger, sinó també aquells en què s’és titular real. En concret els que tinguin la condició de representants, apoderats o beneficiaris.

Sobre quins béns existeix l’obligació d’informar?

Respecte als següents conjunts d’actius/béns sempre que el valor total de cadascun dels blocs d’actius individualment considerats, superi la xifra de 50.000 euros a data 31 de desembre de 2016.

- Comptes corrents, d’estalvi, imposicions, situades a l’estranger sobre les quals s’ostenti la condició de titular, representant, autoritzat, beneficiari o sobre els que es tinguin poders de disposició.

- Valors, drets, rendes i assegurances dipositades, gestionats o obtinguts a l’estranger.

- Immobles i drets sobre els mateixos situats a l’estranger sobre els que es tingui la condició de titular.

Si es va presentar en el 2014 i 2015, haig de presentar-ho en 2016?

Tot aquell que hagués presentat el model en exercicis anteriors, estarà obligat a presentar-ho si en l’exercici 2016 qualsevol dels tres diferents blocs d’informació esmentats hagués experimentat un increment superior a 20.000 euros respecte a l’última declaració presentada. També si s’hagués deixat d’estar en possessió dels béns pels quals es va tenir l’obligació de presentar la declaració en exercicis anteriors.

Sancions molt elevades per no declarar o fer-ho fora de termini. Futur del Model 720.

La sanció per no presentar la declaració o fer-ho amb errors o omissions és de 5.000 euros per dada o grup de dades, amb un mínim de 10.000 euros per grup de béns. La sanció per presentar-la fora de termini és de 100 euros per dada amb un mínim de 1.500 euros per cada grup.

A més d’aquesta sanció, la normativa estableix les conseqüències de no haver informat o fer-ho fora de termini, i és que Hisenda pot arribar a considerar que els béns a l’estranger són guany patrimonial no justificada el que pot suposar una quota en l’Impost sobre la Renda de fins a un 56% sobre el seu valor, més una sanció addicional del 150% sobre aquesta quota.

És per aquest motiu, que s’han interposat múltiples denúncies davant la Comissió Europea argumentant que el règim sancionador previst és molt dur i que suposa un obstacle i una restricció a la lliure circulació de les persones establerta en l’article 21 del Tractat de Funcionament de la Unió Europea i a la lliure circulació de capitals garantida per l’article 63.

Recentment la Comissió Europea ha informat sobre les conclusions de la seva recerca assenyalant que hi ha dos aspectes del model 720 que poden vulnerar el dret de la Unió Europea: el desproporcionat règim sancionador i la imputació com a guanys de patrimoni no justificades dels actius no declarats en termini sense possibilitat d’al·legar prescripció.

Ara bé, això no implica la derogació automàtica de la normativa denunciada, la qual segueix vigent.

.

.

Leave A Comment